记录、探寻、发现,我们的每一次表扬和批评,都为抵达那个最具价值的核心。

为此,搜狐财经以专业的财务分析,对国内大型企业做一次全面的审视,亦将以独特的媒体视角,挖掘企业的核心价值。

搜狐财经将以每周两篇的频率,独家发布企业报告,并以此系列报告建立企业数据库,汇聚成搜狐财经中国价值公司100系列,筛选出有独特价值的企业。

本文为“中国价值公司100”系列报道第四十五篇。

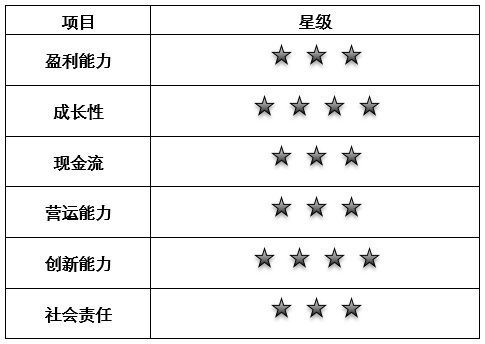

【价值评析】

搭上苹果大船,开启十年高速成长。2011年歌尔股份进入苹果产业链,成为苹果声学组件和有线耳机的供应商。2008-2017年上市十年间,歌尔营收由10.12亿增加至255.37亿,复合增速达43.15%;净利润则由1.23亿增长至21.39亿,复合增速为37.34%。

转型“泛智能”,遭遇VR寒潮,跌入谷底。由于传统声学业务增长见顶,歌尔2015年向“智能音响、智能可穿戴、智能娱乐、智能家居”方向转型,重点押注VR/AR领域。2015-2016年,歌尔电子配件业务营收占比由27.88%提升至40.37%。

2016年VR元年后寒潮迅速来袭,恰逢有力竞争对手杀入,歌尔结束十年高增长,2018年净利润下滑近60%,同年股价跌幅超60%。

TWS转危为机,智能声学整机成为核心发展引擎。歌尔于2018年导入AirPods供应链。得益于以AirPods为主的TWS耳机出货量的快速增加,歌尔智能声学整机2019年营收同比暴增117.58%,占总营收比例升至42.17%,取代精密零组件成为歌尔的营收主力和核心驱动力。

近五年毛利率连续下滑,加码泛智能领域研发。随着智能手机、PC等传统消费电子市场增速放缓,歌尔布局新业务转型,2015-2019年,歌尔毛利率由24.9%直线下滑至15.43%。

2015-2019年,歌尔的研发投入由9.73亿增长至20.23亿,研发投入占总营收的比重约在7%左右,主要面向微型扬声器、VR/AR、智能音频、智能可穿戴电子产品等。近五年研发投入总额达79.23亿。

TWS和VR共舞,成长可期。受益于TWS市场爆发,产品良率改善,歌尔2020年上半年归母净利润增速近50%,扣除非经常性损益后归母净利润增速达到76.8%。今年歌尔VR出货量已超过2017年水平,未来几年预计将保持高速成长。

上市以来连续分红,多次实施员工激励计划。上市以来,歌尔除2011年外每年均进行现金分红,迄今为止累计分红20.8亿元。2015年以来,歌尔4次实施”家园”系列员工持股计划,覆盖员工约6750人。

综合各项指标,歌尔股份整体价值评分为3颗星。

近日,歌尔股份发布2020年半年报,公司上半年实现营收155.73亿,同比增长14.71%;实现归母净利润7.81亿元,同比增长49.05%。歌尔预计,2020年前三季度将实现净利润16.7亿-18.7亿,同比增速预计达70%-90%。

业绩公布后,歌尔盘中股价一再创历史新高,股价突破45元,总市值逼近1500亿。截至发稿前,歌尔股份报41.85元。

作为苹果产业链上的头部企业,歌尔股份的发展堪称“成也苹果,败也苹果”。2018年曾因消费电子市场疲软、立讯精密“抢食”、VR遇寒潮陷入困境,2019年又凭借“真香机” AirPods扭转困局,歌尔在一年内打了场翻身仗。

如今TWS风口来袭,VR市场复苏,歌尔成为最大赢家。歌尔股份能否走出独立成长趋势?

苹果成第一大客户,上市十年营收复合增速43%

尽管歌尔股份的名字不为大众熟知,其身影却藏在大大小小的手机、耳机、电脑等消费电子产品背后。

歌尔股份原名歌尔声学,以微型麦克风、微型扬声器等电声元器件起家。2001年成立以来的短短几年内,歌尔跻身国内声学领域第一梯队,供货于三星、缤特力、LG等国际厂商。

2008年5月,歌尔声学顺利在深交所上市。上市当年,歌尔实现营收10.12亿,较上年增加57%;归母净利润1.23亿,同比增长59%。此时,歌尔在微型麦克风领域国内市占率已居第一位。

随着iPhone 3G的推出,拉开智能手机时代大幕,消费电子市场迎来爆发期。2011年,歌尔营收规模达到40.77亿,超过彼时已有18年历史的国内声学龙头“瑞声科技”,实现后来居上。

与此同时,歌尔搭上了苹果这艘大船,成为苹果声学组件和有线耳机的供应商,自此发展开启加速度。

2008-2017年上市十年间,歌尔营收由10.12亿增加至255.37亿,复合增速达43.15%;净利润则由1.23亿增长至21.39亿,复合增速为37.34%。

苹果逐渐取代三星成为歌尔第一大客户,收入比重不断加大。2013-2017年,苹果订单占歌尔年度销售总额比例分别为19.59%、26.31%、20.18%、26.76%和30.75%。

这期间歌尔的业务也由电声器件扩展至人工智能、虚拟现实等产品领域。

事实上,由于全球智能机市场逐渐趋于饱和,歌尔的传统声学业务增长见顶,致使公司2015年营收增速放缓至7.54%,净利润下滑24.51%。歌尔开始谋求战略转型,瞄准了“智能音响、智能可穿戴、智能娱乐、智能家居”方向。公司于2016年正式更名为歌尔股份。

歌尔很快尝到了甜头。2015至2016年仅一年时间,歌尔电子配件业务在总营收中的比重即由27.88%提升至40.37%,收入增速高达104.54%。

其中,歌尔重点押注虚拟现实/增强现实(VR/AR)领域,供货于Oculus、索尼等高端VR头部厂商,垄断了高端VR市场70%的出货量,并欲向更大市场挺进。

等待VR起飞的歌尔未曾料到寒冬来得如此之快。2016年VR元年过后,市场很快进入冷却期。

雪上加霜的是,立讯精密在2016年通过收购苏州美特进入声学领域,与歌尔股份、瑞声科技展开竞争。第二年,立讯精密即拿下AirPods的代工,并凭借接近100%的良品率获得苹果青睐,成为AirPods主要供应商。而歌尔直至2018年才导入AirPods供应链,良率仍处于爬坡阶段。

错失AirPods先机后,歌尔在传统声学组件领域又遭立讯抢单。多重打击下,2018年,歌尔股份上市以来连续十年的高增长戛然而止,公司当年录得收入237.51亿,同比下降7%;净利润仅为8.68亿,较上一年度大幅下滑近60%。

歌尔股价因此一路走低直至跌入谷底。2018年年初,歌尔股价仍在17元附近,截至2018年12月28日,歌尔当日收盘价仅为6.76元(前复权),年降幅超60%。

TWS“救火”,智能声学整机贡献超4成收入

拯救歌尔于水火的依然是苹果。诞生初曾遭群嘲的AirPods俨然成了“真香机”的代表,尤其新一代AirPods Pro一经推出便成为爆款。歌尔的AirPods业务逐渐步入正轨,并在第一时间进入AirPods Pro供应链,使其在一年内迅速翻身。

歌尔在2018年年报中将主营业务由原先的电声器件和电子配件两大项,重新划分为精密零组件、智能声学整机和智能硬件三大业务板块。

精密零组件业务即是歌尔的传统声学组件业务,主要产品为微型麦克风、微型扬声器、MEMS 传感器等电子元器件。智能声学整机业务主要指耳机和音响产品,包括智能无线耳机(TWS)、头戴耳机、智能音响产品等。智能硬件业务则覆盖了VR/AR产品、智能手表/手环、工业自动化产品等。

2018年以前,歌尔营收主要来自于精密零组件。2018年精密零组件收入下降4.2%至99.31亿,在总营收中仍占比41.82%。智能声学整机和智能硬件收入相当,占比均在28%左右。

至2019年,歌尔的营收结构完全改变。智能声学整机在当年实现收入148.23亿,同比暴增117.58%,占总营收比例升至42.17%,取代精密零组件成为歌尔的营收主力和核心驱动力。

精密零组件业务收入仅增7%至106.2亿,比重下滑至30.22%。智能硬件业务明显回暖,2019年实现收入85.14亿,同比增长28.47%。

受益于此,2019年,歌尔实现营业收入351.48 亿,同比增长47.99%;归母净利润12.81亿元,同比上升47.58%。

歌尔智能声学整机业务的扩张则得益于TWS出货量的快速增加。TWS(True Wireless Stereo)耳机是指真无线立体声耳机,苹果借助初代AirPods开启TWS市场,并在2019年彻底引爆TWS市场,华为、小米等安卓系厂商也跟进布局。

据Counterpoint数据显示,2017-2019年全球TWS耳机的出货量分别为2000万件、4600万件、1.29亿件,对应增长率分别达118%、130%、179%。其中,苹果AirPods的出货量在三年内由1400万件增长至6000万件,复合增长率达62%,2019年市场份额仍达到50%左右。

歌尔系AirPods第二大代工商,承接约20%-25%的订单份额。新时代证券研报透露,歌尔目前在国内外共有14条Airpods普通款生产线和4条降噪款生产线,年均总产能约5000万只。

此外,歌尔也是华为高端TWS耳机FreeBuds的主供应商,但华为TWS耳机市场份额不到5%,居于市场第五位,远不及AirPods对歌尔的影响力。

因而,歌尔对苹果的依赖也在加大。2018年,其对苹果的销售额占比为33.9%,高出第二名17.82个百分点;到了2019年,苹果的销售额占比升至40.65%,第二大客户的占比仅为11.51%。

毛利率5年连降,近五年研发投入80亿

除了客户单一集中的风险,毛利率偏低让作为高科技企业的歌尔长期饱受质疑,这一问题在近年更甚之。

对比歌尔和瑞声科技近十年发展轨迹,2008年起歌尔营收规模不断逼近瑞声,并在2011年反超,此后更是将瑞声远远甩在了后头。2019年瑞声科技实现营收178.8亿,仅相当于歌尔的一半。

然而,歌尔的净利润水平与之大相径庭,长期低于瑞声科技且差距不断拉大。尽管2017至2019年瑞声科技净利润直线下滑,却依旧是歌尔将近两倍的水平。

究其原因,在声学器件领域,瑞声科技走得一直是中高端路线,歌尔早期布局以中低端产品线为主,因此造成二者在毛利率上的巨大差异。2015年以前,瑞声毛利率均超过40%,歌尔毛利率则在25%左右徘徊,一度落后瑞声20个百分点。

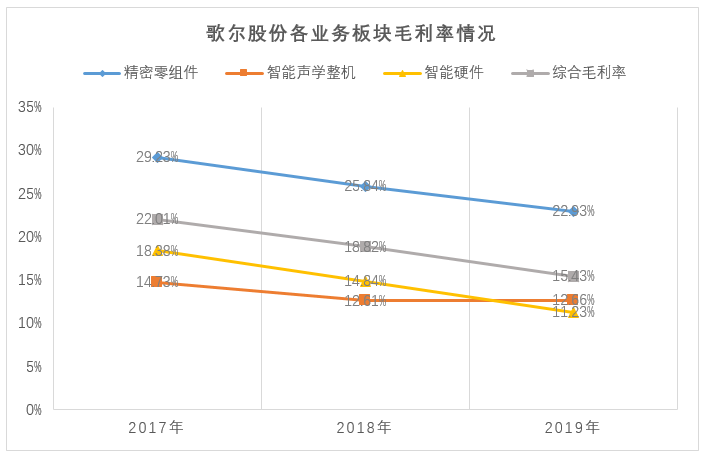

随着智能手机、PC等传统消费电子市场增速放缓,歌尔布局新业务转型,其毛利率在近五年内几乎呈直线下滑。2015年歌尔毛利率仍达到24.9%,2018年已降至18.82%。2019年,歌尔股份以15.43%的毛利率再创新低。

同时期,瑞声科技毛利率为28.56%,“后来者”立讯精密的消费性电子板块毛利率也达到19.99%。

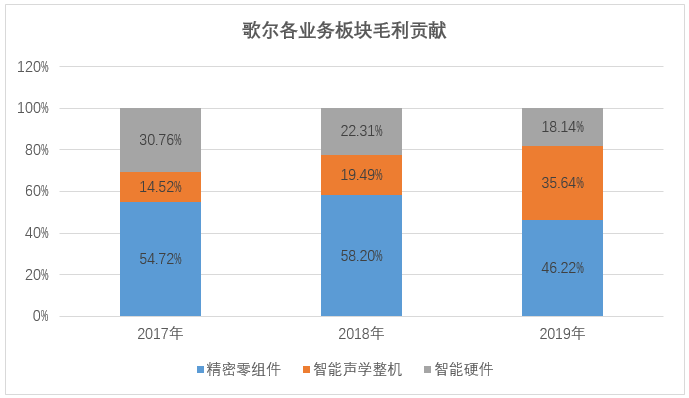

具体来看,2019年歌尔的智能声学整机业务贡献了超42%的营收,其毛利占比却仅为35.64%,毛利率为12.66%。

毛利贡献大头仍是精密零组件业务,2019年实现毛利润24.35亿,占比达46.22%。但精密零组件毛利率已连续两年下降,由2017年时29.23%下降至2019年的22.93%。

智能硬件业务毛利率同样连年下滑,近两年降幅超过7个百分点。2019年智能硬件业务毛利率仅为11.23%,毛利占比为18.14%。

新旧业务毛利率全线走低拉垮歌尔整体毛利率。为了保证公司的持续竞争力,歌尔各方面投入还在加大。

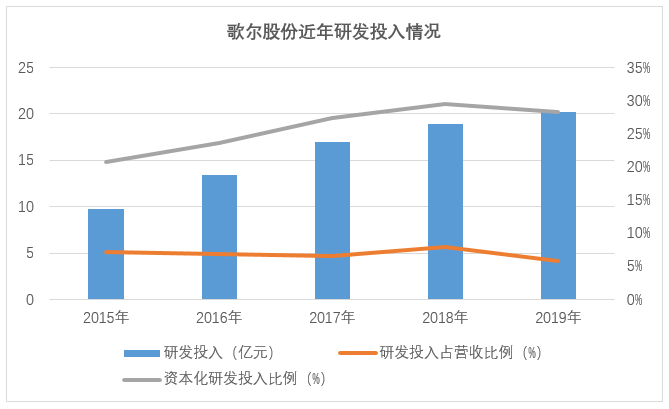

2015-2019年,歌尔股份的研发投入由9.73亿增长至20.23亿,研发投入占总营收的比重总体约在7%左右,主要面向微型扬声器、VR/AR、智能音频、智能可穿戴电子产品、传感器等。近五年研发投入总额达到79.23亿。

值得注意的是,歌尔资本化研发投入的比例逐年上升。2015年歌尔资本化研发投入占比仍为20.79%,2018年已连年上升至29.49%,2019年微降1.16个百分点至28.33%。相比之下,立讯精密的研发投入全部费用化。

截至2019年12月31日,歌尔累计申请专利18765项(其中国外专利累计申请量2274项),发明专利申请量8656项;公司累计授权量10577项,发明专利授权量2214项。

近年来,歌尔通过降低期间费用率(不含研发费用)来推动净利率提升。2017-2019年,歌尔销售期间费用率由12.21%逐年降至4.94%。公司净利率则由2015年的9.08%下滑至2018年的3.56%后,2019年小幅回升0.08个百分点至3.64%。

营运能力方面,2015-2019年,歌尔存货周转率稳定在6次左右,其中2017年最高达到7.34次,此后有所回落,2019年为6.72次。立讯精密、瑞声科技2019年存货周转率则分别为8.05次、3.66次。

此外,现金流方面,2015-2018年歌尔经营活动产生的现金流量净额均为正数,且总体稳定在20余亿。2019年公司经营性现金流净额陡然暴增至54.51亿元,同比增长139.48%。

社会责任方面,上市以来,歌尔股份除2011年外每年均进行现金分红,迄今为止累计分红20.8亿元。截至2019年末,歌尔员工总数为5.96万人,公司人均年薪为7.63万元。

2015年以来,歌尔曾多次实施”家园”系列员工持股计划,覆盖约2750名员工。2020年4月,歌尔公布实施“家园4号”员工持股计划,此次参与员工近4000人,截至目前,该专户持有公司股份合计4927.01万股,占公司总股本的1.52%。

上半年研发投入10个亿,TWS、VR全线开花

日前,歌尔股份交出了一份超市场预期的成绩单。2020上半年营收同比增长15%,归母净利润增速近50%,扣除非经常性损益后归母净利润增速达到76.8%。

半年报显示,精密零组件、智能声学整机、智能硬件三大板块分别实现营收49.69亿、65.08亿、36.07亿,在总营收中比重分别为31.91%、41.79%、23.16%。

其中,精密零组件收入较上年同期增长26.32%,智能声学整机营收增速放缓至25.09%,智能硬件营收反而较去年下降8.4%。

但从毛利率来看,三大主要业务板块毛利率均有所提升,尤其是智能声学整机毛利率明显改善,比上年提升2.64个百分点。歌尔的综合毛利率也由去年年中的15.57%上升至18.04%。

毫无疑问,TWS耳机将持续成为歌尔业绩的主要驱动力。

Canalys最新数据显示,2020年第一季度TWS耳机出货量达到4380万台, 同比增长86%。其中苹果Airpods出货量为1810万台,同比增长60%;华为出货量为200万台同比增长261%。

天风国际分析师郭明錤预测,2020年AirPods出货量将达到9380万部,今年下半年将迎来强劲增长。受益于2020年下半年新款iPhone或将取消赠送有线耳机及2021年上半年新款AirPods 3发布,2021年AirPods总出货量将达到1.2亿部,同比增长约28%。

随着产线良率提升,歌尔将进一步受益于苹果AirPods系列出货量高涨。

除此外,以华为为代表的安卓系TWS市场正在逐步扩大。华为消费者业务CEO余承东表示,今年二季度华为TWS耳机同比增长50%。有消息称,华为新一代FreeBuds 4或将于今年秋季新品发布会上发布,华为FreeBuds出货量有望进一步增加。

值得一提的是,新冠疫情催生市场对于VR/AR产品的新需求,5G应用加速也让理应属于这个时代的VR/AR迎来曙光。但受全球疫情下供应链中断、实体零售店关门等因素影响,今年上半年全球VR/AR产品出货量有所下降。

IDC调查报告显示,受新冠肺炎影响,2020年全球AR/VR支出规模增速将放缓至35%左右,但长期前景依然乐观。IDC估计,全球AR/VR支出在2019-2024年期间的五年复合年增长率为76.9%,到2024年将达到1369亿美元。

歌尔在近期的调研活动信息中透露,公司占据了全球中高端VR的主要份额。疫情期间VR因为在运动、社交、游戏等方面具有卓越的体验,销售情况良好。今年的出货量已超过2017年水平,未来几年预计也将保持高速成长,预计将到2000w台。

今年以来,歌尔仍在继续加大对TWS耳机和VR/AR领域的投入。公司上半年研发投入达到10.57亿,同比增长39.33%,占总营收的比重为6.79%。

6月12日,歌尔公开发行40亿元可转换公司债券。此次募得的资金中,将有22亿元用于投资双耳真无线智能耳机项目,另有10亿元投入AR/VR及相关光学模组项目。