新业务、新经济、新模式令人眼花缭乱,但万变不离其宗。一家优秀的企业,必然是价值充盈的。她不仅要有一定的规模当量和盈利能力,还必须有着积极的价值观,能够改善人的生产生活环境,能够促进社会文明进步,能够扎根过去和现在,指向我们共同憧憬的未来。

记录、探寻、发现,我们的每一次表扬和批评,都为抵达那个最具价值的核心。

为此,搜狐财经以专业的财务分析,对国内大型企业做一次全面的审视,亦将以独特的媒体视角,挖掘企业的核心价值。

搜狐财经将以每周两篇的频率,独家发布企业报告,并以此系列报告建立企业数据库,汇聚成搜狐财经中国价值公司100系列,筛选出有独特价值的企业。

本文为“中国价值公司100”系列报道第四十三篇。

出品丨搜狐财经

作者丨陈天伦

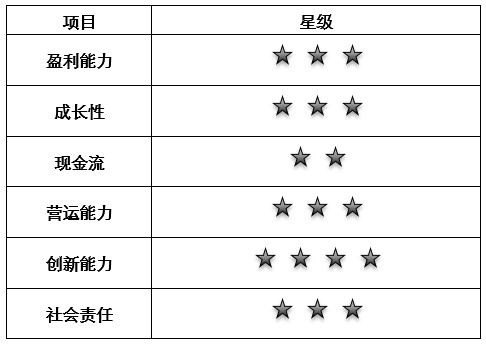

【价值评析】

现象级综艺有望带来流量收入双增。《乘风破浪的姐姐》火爆出圈,节目开播当天,芒果超媒站上了千亿市值。首期节目品牌赞助即达到13家,超过同期相似节目。截至目前,《乘风破浪的姐姐》总播放量达到17.8亿次。

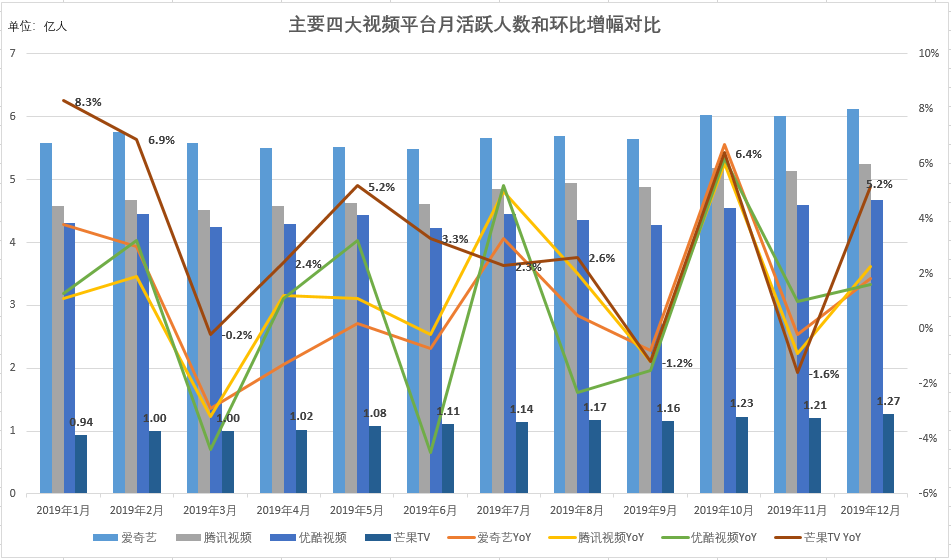

优质内容输入打通流量变现。2019年芒果TV月均活跃用户数为1.11亿人,居长视频类第四位,但月活跃用户数环比增速基本高于“爱优腾”三家。

截至2019年末,芒果TV付费会员数达到1837万,同比增长70.88%;年内会员收入16.9亿元,同比增长102%。公司年内获得广告收入33.5亿元,同比增长39%。

享有湖南广电版权红利,内容成本优势显著。芒果TV以4.51亿、4.96亿、5.46亿的价格获得湖南卫视2018-2020年独家版权,近年内容成本占总营收比例约40%。互联网视频业务盈利能力较此前明显改善,2019年毛利贡献占比达到39%。

手持IPTV/OTT全牌照,优先布局大屏生态。至2019年末,芒果TV的IPTV业务覆盖31个省级行政区域,覆盖用户达1.48亿。运营商业务在年内实现收入12.75亿,同比增长33.31%。

应收账款暴增,现金流状况不佳。2019年芒果超媒应收账款达29.97亿,同比去年增加124%。2017-2019年,芒果超媒经营活动产生的现金流量净额分别为1.65亿、-3.77亿和2.93亿。

上市两年分红近2亿,一年扶贫投入超4000万。芒果超媒上市第一年未进行分红,2019年公司派发现金股利1.78亿,占当期净利润的15.38%。2019年,公司扶贫投入总额达4323.55万元,慈善捐助总额为88.26万元。

综合各项指标,芒果超媒整体价值评分为3颗星。

谁能料到一个30+姐姐团点燃了整个夏天。6月12日开播至今,《乘风破浪的姐姐》在芒果TV总播放量已达到17.8亿次,豆瓣评分8.2分,第1期至第4期每期播放量均在2.5亿左右。伊能静、宁静、张雨绮等话题艺人长居热搜榜。

这也是芒果超媒乘风破浪的夏天。节目开播当天,芒果超媒站上千亿市值,此后一路追高,盘中股价最高达67.58元,创上市以来峰值。

截至7月8日收盘,芒果超媒报收63.91元,总市值1137.84亿。

“背靠大树好乘凉”是芒果TV异军突起的真实写照。作为长视频网站中唯一一家盈利平台,芒果超媒长期依赖于湖南广电的输血,然而路还得自己走。在从独播到独创的转变中,芒果TV能否继续乘风破浪?

互联网视频营收占比超4成,去年月活用户数1.11亿

芒果超媒的前身为快乐购,同属于湖南广电旗下,主做电视购物。2018年,湖南广电打包旗下5家子公司快乐阳光、芒果互娱、天娱传媒、芒果影视、芒果娱乐,借壳快乐购登陆A股,并更名“芒果超媒”。

湖南广播电视台为公司实际控制人。截至目前,湖南广电仍通过100%控股芒果传媒有限公司,持有芒果超媒64.2%股份。

经过此次整合,芒果超媒的业务线也由媒体零售延伸至视频平台、影视综艺内容制作、艺人经纪、音乐版权、游戏发行等全产业链生态。

2018年7月12日,更名后的芒果超媒上市,开盘涨6.25%,当日报收于25.39元(前复权)。此后一年,芒果超媒的股价一直不温不火,直至2019年10月后走出上升趋势。

尤其是今年以来,芒果超媒的股价一路攀升,由年初的35元涨至60元左右,半年涨幅超70%。

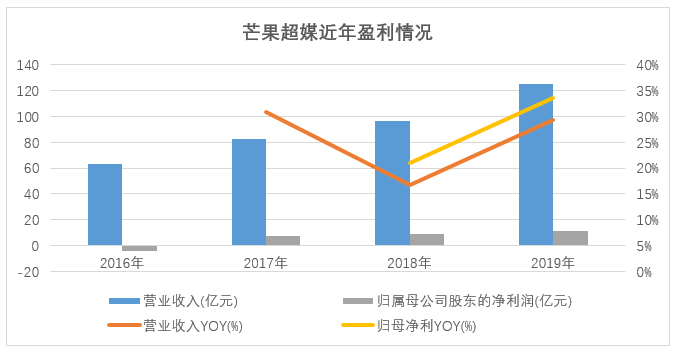

与此同时,芒果超媒在2019年录得正式上市以来的最好成绩,实现营业收入125亿元,同比增长29.4%;实现归母净利润11.56亿元,同比增长33.6%。

事实上,芒果超媒也是唯一一家盈利的长视频公司。2017年,芒果超媒首次扭亏为盈,当年实现净利润7.15亿。而长视频界的三巨头“爱优腾”仍在亏损。

2019年全年,爱奇艺实现营收290亿,净亏损103亿,近三年已累计亏损230.75亿。腾讯也在今年头一次披露视频业务的亏损情况,称已减少至30亿以下。优酷所在的阿里巴巴数字媒体与娱乐业务多年来持续亏损,2019财年亏损达到158亿。

芒果超媒靠什么实现盈利?

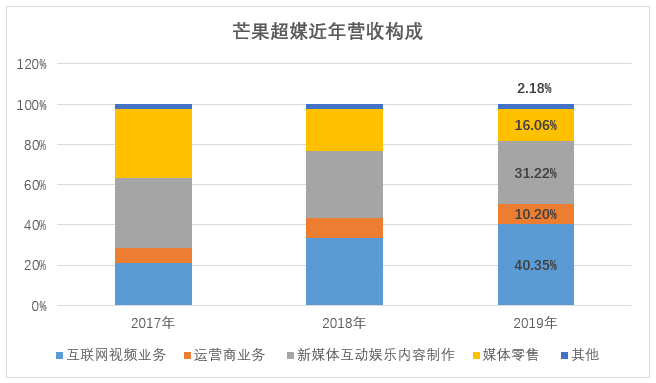

芒果超媒旗下可分为互联网视频业务、运营商业务、新媒体互动娱乐内容制作、媒体零售等多个业务板块。其中,互联网视频业务以芒果TV为主体,也是芒果超媒的核心收入来源和增长引擎,直接对标“爱优腾”。

2019年互联网视频业务为芒果超媒带来50.44亿收入,同比增加56.46%,上年同期增速曾高达86.05%。其在总营收中的占比也由2017年的20.95%上升至40.35%。

芒果TV诞生于2014年,彼时爱奇艺、优酷、腾讯视频已各踞一方。但背靠湖南广电这棵大树,芒果TV以综艺咖的身份杀出重围,短短几年时间跻身长视频市场第二梯队。

芒果TV刚成立,湖南卫视即宣布原创节目内容不再对外分销互联网版权,仅在旗下平台芒果TV上播出。在这之前,爱奇艺曾靠着《爸爸去哪儿》的独家网络版权赚得盆满钵满。

此后,包括《花儿与少年》《变形计》《爸爸去哪儿》《我是歌手》等一系列重磅综艺,以及《快乐大本营》《天天向上》等湖南卫视的经典栏目均在芒果TV独播,这在短时间内为芒果TV带来巨大流量。

2015年1月,《我是歌手》第三季独播直接将芒果TV客户端推上了AppStore免费排行榜首位;总决赛时芒果TV访问量达到8800万,移动APP日活跃用户1009万,首次破千万。

截至2018年末,芒果TV视频用户日均活跃数为3588万,同比增长25%。这期间,芒果TV平台再次上线《明星大侦探》《妻子的浪漫旅行》《中餐厅》《向往的生活》等爆款综艺。

2019年,芒果TV全年上线综艺节目33档。源源不断的优质内容输入让芒果TV流量持续高涨。

(数据来源:易观千帆 制表:搜狐财经 )

(数据来源:易观千帆 制表:搜狐财经 )

易观千帆数据显示,2019年1月至12月,主要长视频平台中,爱奇艺月活跃用户数稳居第一位,全年月均活跃用户数达到5.72亿人。芒果TV的月活水平居于第四位,仅次于优酷视频,2019年月均活跃用户数为1.11亿人。

但从环比增速来看,芒果TV月活跃用户数环比增速几乎均高于“爱优腾”三家。其中,2019年1月月活用户增速最快,达8.3%,同期爱奇艺、腾讯、优酷月活环比增速为3.8%、1.1%、1.3%。

流量涌入则为变现提供更多可能。与爱优腾类似,芒果TV的变现主要通过广告收入和会员收入。

广告业务方面,芒果TV依托播放内容,提供互联网展示广告、节目冠名、植入广告、IP+KOL带货等全域广告营销体系。2019年,芒果TV广告品牌投放489个,同比增长50.93%;获得广告收入33.5亿元,同比增长39%。

截至2019年末,芒果TV付费会员数达到1837万,同比增长70.88%,上年同期增速为138%,会员人数连续两年飙涨。公司年内会员收入16.9亿元,同比增长102%。

然而,这一数字与“爱优腾”相比仍有相当大的差距。2019年末,爱奇艺的订阅会员规模已达到1.07亿,腾讯视频的付费会员规模人数也在年底突破1亿。

据国盛证券测算,截至2019年末,芒果TV会员业务动态ARPPU(平均每付费用户收入)值约9.7元/月,爱奇艺ARPPU值则为12.7元/月。此外,腾讯视频及爱奇艺的付费渗透率均为19.3%左右,而芒果TV仅为13.7%。不论付费率、ARPPU值,芒果TV均有进一步提升的空间。

依靠版权分销扭亏为盈,内容成本占比约40%

在芒果超媒的营收体系中,除了来自C端的流量变现,还包括依托芒果TV的全产业链生态。其中占大头的是新媒体互动娱乐内容制作业务,2017-2019年在总营收中占比均超过3成。

新媒体互动娱乐内容制作业务整合了内容制作及运营、艺人经纪、音乐版权、游戏及IP内容互动营销等众多板块。

这之中,内容制作与运营板块充当芒果TV的造血机制,向平台提供自制综艺和自制影视剧来吸引观众为内容付费。同时,芒果超媒对外出售自制内容版权。

早期,芒果TV仅是湖南卫视的节目“搬运工”,以低价获取湖南卫视节目的独播权,或是移植湖南卫视成熟IP予以自制,并向市场分销部分节目版权获得收入。这极大降低了芒果TV的内容成本投入,并能轻而易举获得额外收益。

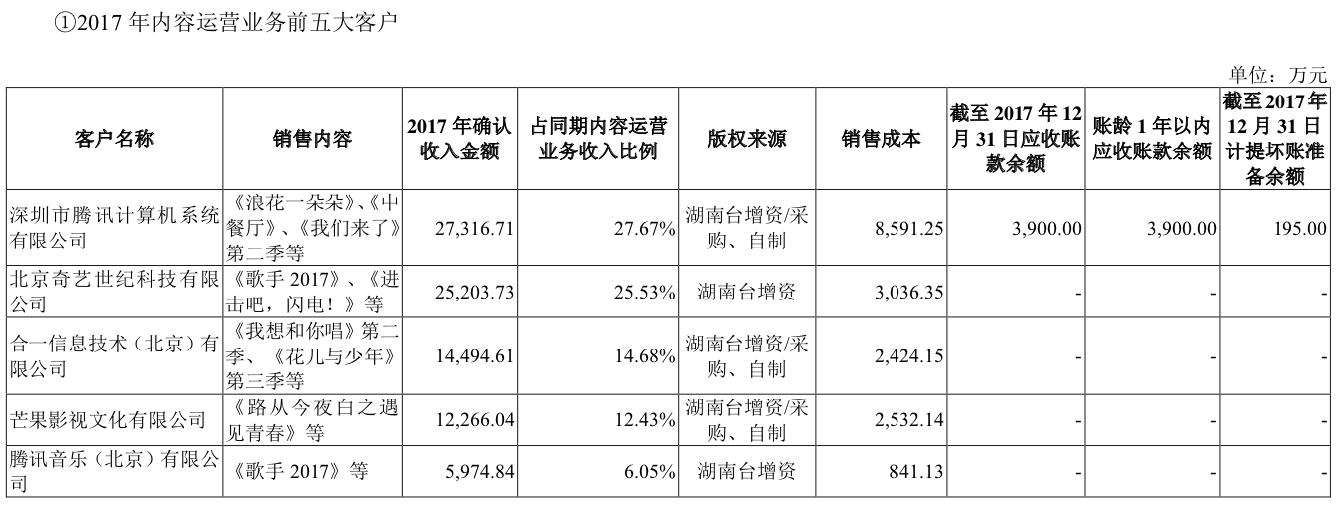

芒果超媒的资产重组报告中曾披露了多起相关交易。2017年,芒果TV的主运营方——快乐阳光的内容运营业务前两大客户分别为腾讯和爱奇艺。

快乐阳光向腾讯出售《浪花一朵朵》《中餐厅》等多个自制综艺,获得收入2.73亿,版权来源于湖南台增资/采购、自制,销售成本仅为8591.25万,这笔交易收获毛利润1.87亿。而向爱奇艺出售《歌手2017》等自制内容让快乐阳光直接收获2.22亿毛利润。

报告显示,2017年内容运营业务为快乐阳光贡献了近70%的毛利,互联网视频业务却仍亏损1982万。

从成本项来看,快乐阳光互联网视频业务的内容成本和分销内容版权结转成本共计12.35亿,约占当期营收的36.5%。

同时期,爱奇艺在2017年的内容成本达到126亿,占营收比重为72.5%。

二者在内容成本投入上的差距也成了芒果TV早早实现盈利的关键。不止是爱奇艺,为了购买版权而付出高昂成本一直是长视频网站盈利的掣肘。面对稀缺的优质内容版权,议价权并不掌握在爱奇艺等手中。

2018年以来,芒果TV谋求从独播向独创转型,目前,公司自有内容制作人员超过1500人,拥有16个综艺制作团队和15个自有+外部影视工作室,也推出了《妻子的浪漫旅行》《妈妈是超人》《婆婆和妈妈》等独家自制综艺,包括燃爆夏天的《乘风破浪的姐姐》。

此前,快乐阳光曾与湖南台签署《电视节目信息网络传播权采购协议》,湖南台将其制作并在湖南卫视于2018年至2020年期间播出的独家电视节目的网络版权分别以4.51亿元、4.961亿元、5.4571亿元的价格出售给快乐阳光。而对于湖南台2020年12月31日之后制作并播出的独家电视节目,快乐阳光在同等条件下享有优先购买权。

由于芒果超媒在重组后的年报中并未单独披露芒果TV内容成本信息,单从互联网视频业务成本和版权及制作成本两项来看,2018-2019年,这两项成本支出合计约占当期总营收的41%和48%。

而爱奇艺2018-2019年内容成本分别达到211亿和222亿,占营收比重为84.44%和76.57%。

就目前而言,芒果TV在内容成本上仍具有绝对优势。但随着自制内容比重加大,若不再享受湖南卫视的版权红利,其成本优势能否持续还有待考究。

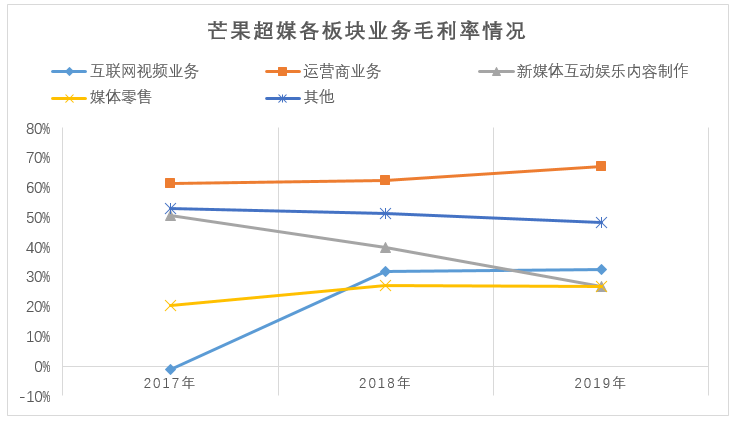

从毛利结构来看,互联网视频业务的盈利能力较此前明显改善,2019年毛利贡献占比达到39%。由于部分优质版权仅在平台独播不再对外出售,新媒体互娱内容制作的毛利率下降13.05%,毛利占比降至25%。

值得一提的是,运营商业务是芒果TV区别于其他视频平台的特色板块。5G时代,客厅大屏成为厂商争抢的又一风口,IPTV/OTT(交互式网络电视/互联网电视)则是大屏生态的重要终端载体。

芒果TV手持IPTV和OTT全牌照,可为运营商提供综合内容服务和增值应用服务,并向终端客户提供定制的内容服务。芒果TV从中按用户付费与运营商进行基础服务和增值服务分成。

2019年5月,芒果TV引入中国移动成为公司第二大股东,随后又与中国移动旗下咪咕文化签订协议,在基础电信业务、优质版权内容、5G+超高清、家庭产品等多个方面开启战略合作。一旦这一市场打开,芒果TV也将开辟新的增长点。

至2019年末,芒果TV的IPTV业务覆盖广东、福建、浙江等31个省级行政区域,覆盖用户达1.48亿。运营商业务在年内实现收入12.75亿,同比增长33.31%,在总营收中占比为10.2%。

爆款IP红利有待兑现,去年应收账款暴增124%

截至7月9日,《乘风破浪的姐姐》在芒果TV累计播放量达17.8亿次。节目火爆出圈,已然被视为芒果TV的“拉新神器”,有望带动会员及广告收入的爆发性增长。

据统计,《浪姐》首期节目中提到的品牌赞助达到13家,超过同期相似节目《青春有你》第二季和《创造营2020》,后两者首期赞助品牌数分别为5个和11个。开源证券在研报中表示,《浪姐》的赞助广告收入乐观情况下可达到5.46亿。

6月26日,《浪姐》联手抖音开启直播带货,但首秀成绩不及预期,销售额仅为371.9万元。爆款综艺IP+直播带货的转化能力未能得到验证。

事实上,《乘风破浪的姐姐》浪潮还未褪去,已有人离场了。7月1日以来,芒果超媒连续阴跌近一周,股价一度跌至57元附近。“千亿市值只是昙花一现”的质疑频出。

极度依赖湖南广电的输血成了对芒果超媒未来独立成长能力的最大质疑。除此外,在自制综艺的垂直领域,芒果TV占据了优势地位,但腾讯视频和爱奇艺也在紧追猛赶。《明日之子》《青春有你》《创造营》《奇葩说》等一系列超级爆款综艺的诞生也证明了这一点。

2019年,腾讯视频自制综艺数量达到40部,芒果系45部,二者不相上下。艺恩数据显示,2019年观看度TOP10独播网综中,腾讯视频占据了前两位,芒果TV仅在第三位。

自制剧方面,相比爱腾两家,芒果TV的竞争力较弱,少有爆款。腾讯视频有代表作《陈情令》,爱奇艺则有《隐秘的角落》等现象级爆款剧。

此外,尽管芒果超媒连续三年利润快速增长,其现金流状况却不佳。2017-2019年,芒果超媒经营活动产生的现金流量净额分别为1.65亿、-3.77亿和2.93亿。

另一方面,芒果超媒的应收账款规模逐年递增。2019年公司应收账款达29.97亿,同比去年增加124%。

今年一季度,芒果超媒实现营收27.3亿,同比增长9.7%;实现归母净利润4.8亿,同比增长14.8%。

社会责任方面,搜狐财经注意到,芒果超媒上市第一年未进行分红,2019年公司派发现金股利1.78亿,占当期净利润的15.38%。

据芒果超媒社会责任报告显示,公司近年来通过公益节目、公益广告、电商+直播等形式助力精准扶贫,2019年扶贫投入总额为4323.55万元,慈善捐助总额为88.26万元。